Bạn có thể xem chủ tịch Fed Jay Powell phát biểu trực tiếp trên điện thoại của bạn, qua YouTube. Bạn cũng có thể theo dõi những cuộc tranh luận sôi nổi trên mạng xã hội về các ngân hàng có vấn đề để “hóng tin”.

Cách đây vài tuần, tôi có dịp ăn tối tại Manhattan với một vài người bạn làm việc trong lĩnh vực tài chính ở cả bờ Đông và bờ Tây. Bữa tối tường chừng bình thường như mọi ngày bỗng trở nên đáng nhớ vì rơi vào đúng dịp đặc biệt.

Bên bàn ăn, những người bạn của tôi chia sẻ những điều mà họ và các đồng nghiệp đã làm trong ngày trước đó để hãm phanh dòng tiền gửi đang bị rút ra ồ ạt khỏi các ngân hàng đang gặp rắc rối như Silicon Valley Bank (SVB) và First Republic.

Một số làm việc này qua máy tính hoặc smartphone, lúc đang ngồi trên taxi hay đang tham dự cuộc họp, thậm chí khi đang dự 1 hội thảo công nghệ ở tận Texas xa xôi. Một số đơn giản là chuyển các email khó nhằn sang cho trợ lý.

Trong lúc ngồi nghe chuyện, thỉnh thoảng tôi vẫn không quên nhìn vào màn hình điện thoại để cập nhật tin tức về sự hỗn loạn mà hệ thống ngân hàng đang trải qua. Tôi đang có mặt ở 1 nhà hàng sushi, nhưng trên không gian mạng, không ngoa khi nói rằng tôi đang tận mắt chứng kiến và cập nhật từng phút từng giây về 1 cuộc bank run (rút tiền hàng loạt) của thế giới hiện đại. Vì thế, đôi lúc tôi có cảm giác giống hệt như đang xem 1 show truyền hình thực tế.

Những khách hàng hồi hộp kiểm tra điện thoại khi đang đứng đợi bên ngoài 1 chi nhánh của SVB. Ảnh: Xinhua News Agency/Eyevine

Có đôi lúc, cảm giác quen thuộc ùa về. Trước đây tôi đã nhìn thấy 2 cuộc khủng hoảng tài chính nổ ra trước mắt. Cuộc khủng hoảng đầu tiên là vào năm 1997, 1998 tại Tokyo, khi đang làm phóng viên của Financial Times. Nhiều ngân hàng Nhật Bản sụp đổ sau thời kỳ bong bóng những năm 1980. Sau đó là vào năm 2007 – 2008, khủng hoảng tài chính toàn cầu nổ ra khi tôi đang là biên tập viên mảng thị trường vốn tại London.

Những sự kiện này đã dạy tôi 1 sự thật về tài chính mà chúng ta thường bỏ qua. Kể cả khi nhìn bề ngoài các ngân hàng gắn liền với những con số phức tạp và trông rất minh bạch, rõ ràng, chúng lại phụ thuộc vào 1 khái niệm khá mờ ảo và mang đầy tính người: tín dụng – từ mà trong tiếng Latinh có nghĩa là “đặt niềm tin”.

Hơn nữa, nền tài chính hiện đại thành hình dựa trên 1 ý tưởng bắt đầu nổi lên từ đầu thời kỳ Phục Hưng: ngân hàng một phần – fractional banking. Theo đó, các ngân hàng chỉ cần giữ lại một phần nhỏ trong tổng số tiền gửi mà họ huy động được từ khách hàng. Nguyên nhân là vì rất hiếm khi xảy ra trường hợp tất cả người gửi tiền đồng loạt rút hết tiền gửi ra khỏi ngân hàng.

Nguyên lý này hoạt động rất tốt trong điều kiện bình thường, giúp “tiền đẻ ra tiền” khi dòng tiền gửi được sử dụng linh hoạt để tạo ra lợi nhuận bằng cách cho vay và đi đầu tư. Tuy nhiên, nếu có điều gì đó khiến khách ồ ạt rút tiền, ngân hàng sẽ gặp rắc rối lớn. Đây cũng chính là điều đã xảy ra trong năm 1997, 2007 và tháng trước.

Tuy nhiên, cơn hoảng loạn vừa qua có 1 điểm khác biệt mà tôi cho là nguy hiểm và có ý nghĩa quan trọng với tương lai. Vấn đề chủ chốt ở đây là thông tin. Trong khủng hoảng 1997-98 ở Nhật Bản, tôi tìm kiếm thông tin thông qua những cuộc gặp với các công chức nhà nước. Nhưng vẫn luôn có 1 màn sương mù bí ẩn bao quanh: trên internet (vốn ở thuở sơ khai) có rất ít thông tin.

Cộng đồng báo chí, truyền thông ở trong 1 bong bóng biệt lập đến nỗi những thông tin mà các nhà báo Nhật có được khác hẳn với các đồng nghiệp ngoại quốc. Để theo dõi 1 cuộc bank run, tôi thực sự phải tới các vỉa hè Tokyo dò la tin tức.

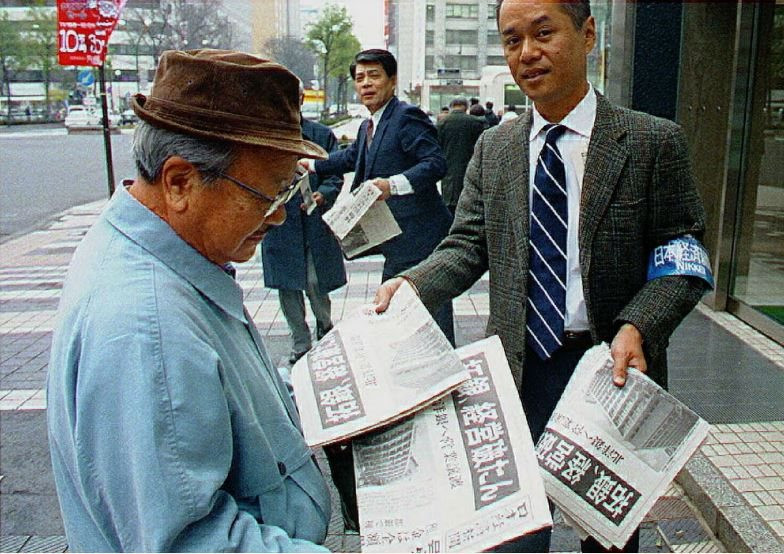

1 người dân Sapporo xem số báo đặc biệt đăng tin tức về ngân hàng Hokkaido Takushoku. Ảnh: AFP/Getty Images

1 thập kỷ sau, trong khủng hoảng tài chính toàn cầu, sự minh bạch tăng lên. Khi các ngân hàng như Northern Rock hay Lehman Brothers sụp đổ, có thể xem được khung cảnh hoảng loạn trên tivi. Nhưng màn sương mù bí ẩn vẫn còn đó: nếu tôi muốn biết giá hợp đồng hoán đổi vỡ nợ tín dụng (CDS), sẽ phải gọi điện cho ngân hàng để được báo giá. Bạn không thể tìm được thông tin đó trên internet.

Tháng 3/2023, câu chuyện đã rất khác. Giá CDS hiện được cập nhật theo thời gian thực và trở thành chỉ số được rất nhiều người quan tâm. Bạn có thể xem chủ tịch Fed Jay Powell phát biểu trực tiếp trên điện thoại của bạn, qua YouTube. Bạn cũng có thể theo dõi những cuộc tranh luận sôi nổi trên mạng xã hội về các ngân hàng có vấn đề để “hóng tin”.

Điều này trao thêm quyền lực cho những người ngoài ngành ngân hàng, nhưng cũng khiến rủi ro lan tỏa mạnh hơn. Vụ SVB là 1 điển hình. Một trong những khoảnh khắc quyết định sự sụp đổ của ngân hàng này xảy ra vào thứ 5, ngày 9/3, khi CEO Greg Becker tổ chức cuộc họp trực tuyến với những nhà đầu tư và khách gửi tiền lớn nhất. Một trong những người tham dự cho biết Greg nói với mọi người rằng họ không nên hoảng sợ, bởi vì ngân hàng sẽ không sụp đổ nếu như mọi người đoàn kết với nhau.

Câu chuyện tương tự cũng diễn ra ở Nhật Bản năm 1997, nhưng là họp trực tiếp, trong những căn phòng đầy khói thuốc. Điểm khác biệt là rất ít khách hàng biết đến những cuộc họp như vậy.

Còn năm 2023, các bản tin tường thuật từng lời của Becker rò rỉ và nhanh chóng lan truyền, tạo nên cơn địa chấn. Chỉ trong vài giờ, khoảng 42 tỷ USD – tương đương 1/4 tổng lượng tiền gửi của SVB – bị rút ra. Trở lại năm 1984, người gửi tiền phải mất cả tuần để có thể rút một nửa số tiền họ đã gửi tại Continental Illinois khi ngân hàng này sụp đổ.

Các lãnh đạo của SVB đã cầu cứu Fed để có thể đáp ứng nhu cầu rút tiền. Nhưng không giống như mobile banking hoạt động 24/7, các công cụ bơm vốn của Fed chỉ hoạt động trong vài giờ nhất định mỗi ngày.

Trong phiên điều trần trước Quốc hội sau đó, Phó Chủ tịch Fed thừa nhận đến sáng thứ 5, tổng cộng 100 tỷ USD đã ra đi. SVB đổ sụp. Hay như CEO Jane Fraser của Citigroup đã nói: “Chỉ bằng vài dòng tweet và sau đó SVB đổ sập nhanh hơn bất kỳ vụ sập ngân hàng nào mà chúng ta từng chứng kiến”.

Cơn hoảng loạn chưa dừng lại ở đó. Khi tin đồn nhanh chóng lây lan, cộng đồng mạng lại nhắm đến những ngân hàng mà họ cho là dễ bị tổn thương. Đó là Signature Bank (được cho là không quản lý được rủi ro lãi suất và liên quan nhiều đến bất động sản); First Republic (giống như SVB có lượng lớn tiền gửi không thuộc diện được FDIC bảo hiểm) và Credit Suisse (liên tiếp gặp bê bối trong những năm gần đây và cũng đã có nhiều khách rút tiền).

Tất nhiên trong thế giới tài chính hiệu ứng lây lan không phải là hiếm. Từ xa xưa, trong bong bóng Biển Nam năm 1720 đã có những đám đông hoảng loạn trên đường phố London. Nhưng giống như Chủ tịch Fed nhận xét: “Tốc độ của cơn bank run lần này rất khác so với những gì chúng tôi từng thấy trong quá khứ”. Hay như Fraser nhận định: “Mạng xã hội và mobile banking là 2 thứ tạo đột phá cho ngành tài chính ngân hàng, nhưng cũng là con dao 2 lưỡi”.

Tham khảo Financial Times

Theo Thu Hương